はじめに

私自身が投資を始めたのは当サイト開設から7年ほど前、33歳のときでした。

結婚をして子どもが生まれ、将来の経済的な不安を感じたのが投資を始めたきっかけです。

多少の波はありましたが、当サイト開設時の2022年1月1日までで順調に資産を増やすことができています。

もっと早くに投資を始めていればよかったと感じています。

若い世代には私のような後悔はしてほしくない、不安を抱える前に将来の経済について考えてほしいとの思いから、当サイトを開設いたしました。

2022年4月1日施行の民法改正で、成年年齢が20歳から18歳に引き下げられることになりました。

これに伴い、NISA口座を開設することができる年齢要件が、2023年1月1日以後に設けられるNISA口座について、「その年1月1日において18歳以上」に引き下げられます。

多くの方にとって、高校卒業が投資を始めるタイミングとなるでしょう。

投資の始め方

1.口座の開設

株式や投資信託を買うためには、証券会社の口座を開設する必要があります。

実店舗のある証券会社よりも、手続きの簡便さや手数料の面で、ネット証券がおすすめです。

まずは、自分に合った証券会社を選びましょう。

ネット証券の比較

証券会社ごとに、入金方法や取り扱っている金融商品、売買にかかる手数料などが異なります。

| ネット証券 | 特長 |

|---|---|

| GMOクリック証券 | 1日100万円までの取引は売買手数料無料。手数料がかかる場合でも、GMOフィナンシャルHLDGSの株主優待で「売買手数料キャッシュバック」がある。 |

| LINE証券 | スマホでの使いやすさに徹底的にこだわったシンプルな取引画面は、初心者にも直感的にわかりやすいデザインになっている。また、対象銘柄に限り1株単位での売買が可能。 |

| SBI証券 | 1日100万円までの取引は売買手数料無料(25歳以下なら現物株の売買手数料が完全無料)。単元未満株でも購入することができる。 |

| 松井証券 | 1日50万円までの取引は売買手数料無料(25歳以下なら現物株の売買手数料が完全無料)。 |

| マネックス証券 | 株を1株から売買できるサービスがある。 |

| 楽天証券 | 1日100万円までの取引は売買手数料無料。楽天カードで投信積立を行うと1%分のポイントが付与されるうえ、投資信託を持っているだけでポイントが貯まる。 |

複数の口座を開設することも可能ですが、管理のしやすさを考えると、メインの口座は1つに絞ったほうがいいと思います。

メインの証券会社ではNISA口座を開設しておいてください。通常、利益に対して20%の税金がかかりますが、NISA口座(取引額上限あり、1つのみ開設可)は非課税となります。

また、楽天証券であれば楽天銀行、SBI証券であれば住信SBIネット銀行というように、入金しやすく相性のいい銀行があります。

すでにネットバンクの銀行口座をもっているのなら、その銀行に合わせた証券会社を選ぶのもいいでしょう。

口座の開設に向けて、次のものを準備しておいてください。

- メールアドレス

- 本人確認書類(個人番号カード、健康保険証、住民票の写し、パスポート、運転免許証など)

- マイナンバー

口座開設の詳細については、各証券会社の公式サイトをご確認ください。

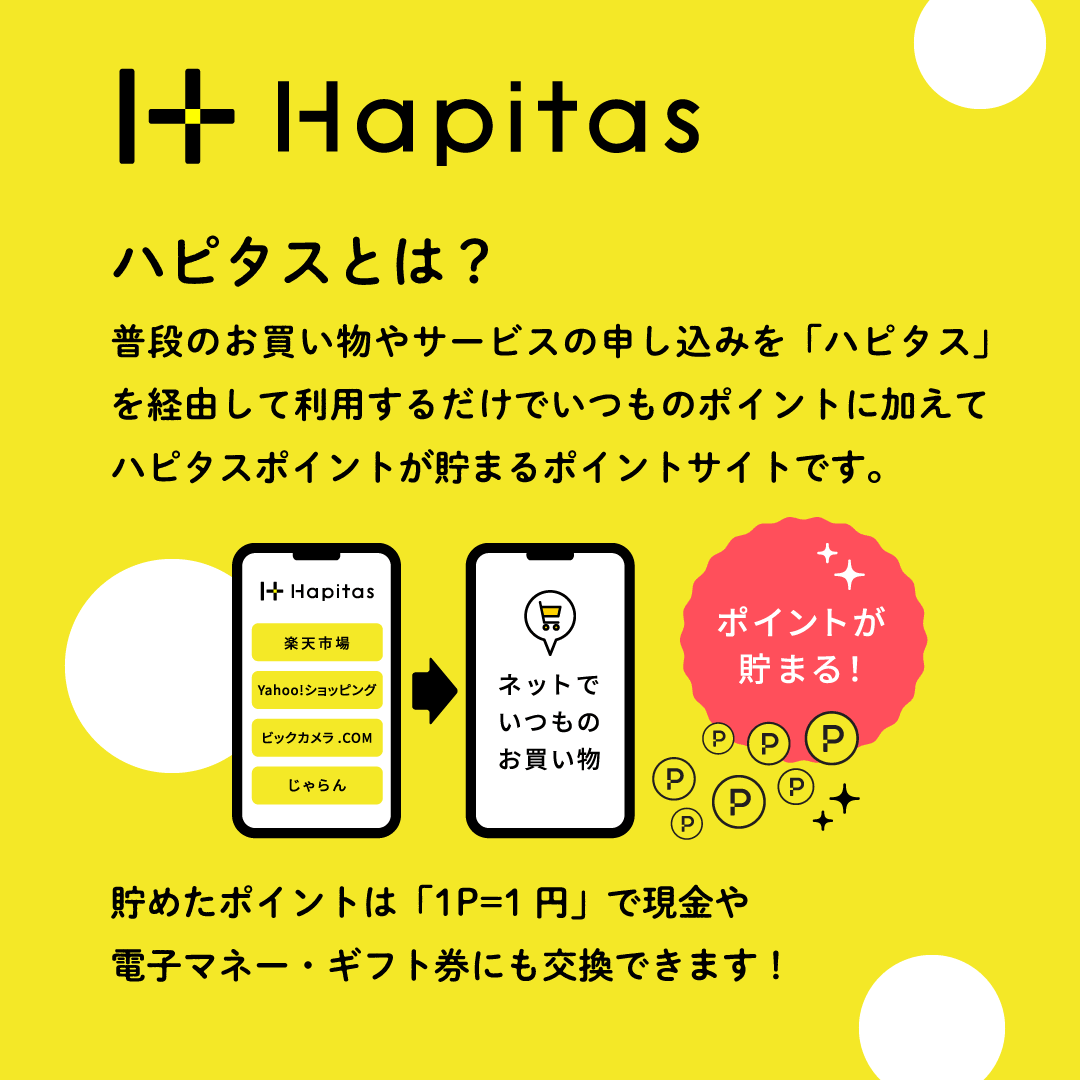

なお、ハピタスのようなポイントサイトを経由することで、投資資金を増やしながら口座開設をすることができます。

2.入金する

株式や投資信託などを買うための投資資金を、証券口座に入金する必要があります。

証券会社によって多少の違いはありますが、基本的には次の3つの方法があります。

- 振込

- オンライン入金

- リアルタイム入金

振り込みは、ATMや銀行窓口から証券口座に振込む方法です。銀行口座に振り込むのと同じ要領です。

オンライン入金は、銀行口座から証券口座に資金を移す方法です。オンラインで手続きすることができ、入金処理も即時にされます。

リアルタイム入金は、株式などを購入するときに不足分の資金を銀行口座から自動的に移す方法です。最初に設定しておけば入金処理を省略できるので、最も便利な入金方法です。

3.株式や投資信託を選んで購入する

証券口座の開設や入金の準備ができたら、株式や投資信託を選んでみましょう。

証券会社のウェブサイトで、条件を絞り込んで検索する機能があるはずです。

「手持ちの資金で購入できる株価」、「自分の利益につながるか(配当利回り、株主優待)」、「利益に対して株価が割安か(株価収益率PER)」、「借入金が多くないか(自己資本比率)」などの条件で検索してみてください。

当サイトでも、私が保有している株式や投資信託の状況を公開していますので、ぜひ参考にしてみてください。

購入したい株式が見つかったら、実際に買い注文を入れてみましょう。

購入株数や価格などを入力して、注文内容を確定させれば買い注文完了です。

購入株数について日本国内の株式は基本的に100株を1単元としていますので、100株単位で購入することになります。株価が800円であれば、100株の80,000円が必要になります。

ただし、単元未満株でも購入することができる証券会社もあります。

価格については、「指値」と「成行」があります。

「指値」は自分で設定した株価で注文しますが、その株価での売り注文が出ていないと取引が成立しません。

「成行」は、そのときに出ている売り注文の中で最も安い株価での取引が成立します。すぐに取引が成立するので初心者におすすめの方法ですが、現在の株価よりも高い価格になる場合もあるので注意が必要です。

投資信託の場合は、目論見書という書類に目を通してからでないと購入できません。購入しようとするときに表示されますので確認してください。

基準価額という株価のようなものがありますが、「1,000円」などの具体的な金額で購入できるところが株式とは異なります。

また、好きなタイミングで購入する以外にも、月に1度など定期的に購入する「積立注文」も可能です。

4.利益を得る

利益を出すことが投資の目的です。利益を出す方法としては、次のものがあります。

- 売却益

- 配当金

- 株主優待

- 貸株金利

売却益

売却益は、買値と売値の差で得られる利益です。

買ったときより株価が上昇したときに売ることで売却益が得られます。

買い注文と同様に、「指値」と「成行」で売却価格を設定することができます。

利益とは逆に、株価が下がってしまって売ると損をしてしまう状況になることもあります。

株価が上昇するか下落するか、それがどの程度なのかは、誰にもわかりません。

ただし、会社の情報を分析することで株価が上がりそうな銘柄を選ぶことができます。また、どの会社も利益を出すために工夫や努力を重ねていますので、長期的には成長して株価が上がる傾向があると私は考えています。

配当金

配当金は、会社の利益の一部を金銭で株主に還元するものです。

年に1~2回ほど受け取ることができる銘柄が多いようです。

会社によって株主還元の考え方は異なります。

積極的に株主還元しようと高い配当を設定しているところもありますが、そうすると設備拡充のための資金が少なくなって成長性が低くなることもあります。

一方、まったく配当を出さない会社もあります。

銀行に預金していても金利は高いところで0.1%程度ですが、配当金だと利回りが3%をこえる銘柄もたくさんあります。

銀行に100万円を預けていても1年間で1000円しか増えませんが、配当利回り3%の株式を100万円分保有していると1年間で3万円も増えるということです。

株主優待

株主優待は、会社が自社商品やサービスとして株主に還元するものです。

株主優待としては、製品や割引券、カタログギフト、クオカードなど様々なものがあります。

生活必需品を手に入れてもいいですし、贅沢を株主優待に任せるのもいいでしょう。株主優待限定品などもあります。

証券会社のウェブサイトで検索してみてください。

当サイトでも、私が保有している優待株を公開していますので、ぜひ参考にしてみてください。

貸株金利

貸株金利は、保有している株を証券会社に貸出すことで、相応分の金利が受け取れるサービスです。

簡単に言うと、株のレンタル料がもらえるということです。

配当金や株主優待の権利確定日に返却されるように設定することもできるので、単純に収入を増やすことにつながります。

ただし、NISA口座で保有している株式は貸し出すことができません。

また、株主優待の継続保有期間が途切れる可能性がありますので、ご注意ください。

私の投資スタイル

私は、投資については楽天証券で取引をしています。

「いちにち定額コース」に設定していると、1日の取引合計金額100万円までは手数料が0円です。

投資スタイルが「高配当株、優待株」の「長期保有」なので売買は少なく、基本的には手数料無料で取引できています。

また、楽天銀行や楽天カードとの相性がよく、自動での出入金設定(証券口座預金ではなく銀行預金だと金利が受けられる。株を買うときの入金操作が不要)や、投信積立の楽天カード決済(1%分の楽天ポイントが付与される)が有用です。

免責事項

当サイトに記載されている情報が正確であることを保証するものではございません。法改正等により、記事作成時と状況が変わっている可能性があります。最新情報は、証券会社や会社の公式サイトをご確認ください。

投資は元本が保証されているわけではありません。生活に支障が出ない余剰資金での投資を奨励します。

当サイトの情報を用いて行う判断の一切について責任を負うものではありません。いかなる不利益が生じた際にも一切の責任を負いませんので、すべてにおける最終判断はご自身で行ってください。

0 件のコメント:

コメントを投稿